|

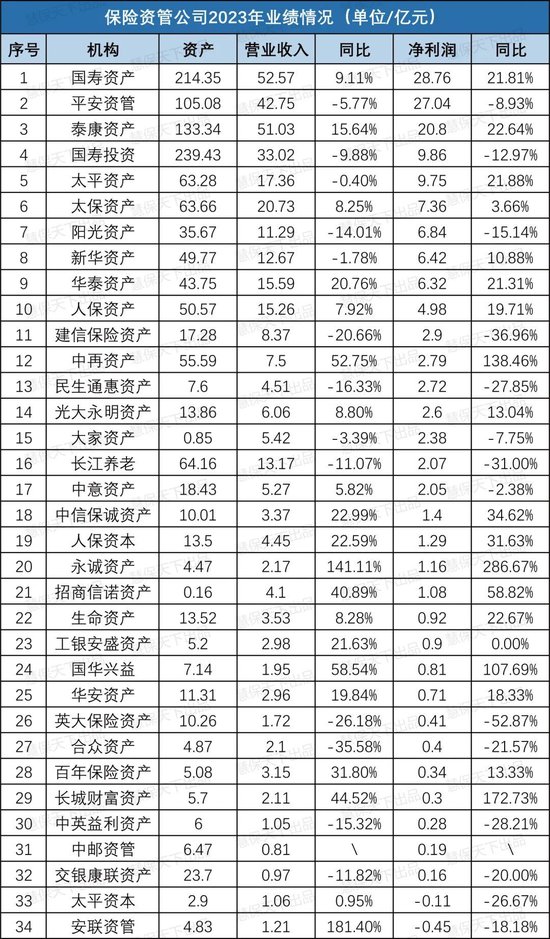

来源:慧保天下上海紫彤投资管理有限公司 尽管2023年资本市场表现不佳,但主要依靠资产管理费的保险资管业受市场起伏影响较小,甚至2023年一反前两年下降趋势,营收和盈利均实现反弹。据“慧保天下”统计,2023年34家保险资管公司合计营收362.26亿元,合计净利润155.43亿元,剔除非可比数据后(中邮资管非完整年度),二者同比增长约为4%、6%。 整体看来,在股东优势的助力下,头部保险资管公司发展更具优势,不仅业务规模大,在净利润上更是马太效应极强。前三名国寿资管、平安资管、泰康资管在营收上占到行业四成,净利润却几乎占据半壁江山。 资管新规的发布使得各细分行业的资管机构在监管指标、业务领域、客群主体渐渐靠近,所谓大资管时代挑战更大,可以看到,行业约有四成公司营收下滑,接近半数盈利下滑,两家公司持续亏损…… 01 约六成公司营收净利同比增长,三家头部揽走行业一半利润、四家净利翻倍 虽然2023年的保险资管公司整体看来实现了营收和盈利双增长,但若具体来看,这比例并不高,发展分化特征明显:从营业收入来看,共计20家营收实现正增长,13家负增长,正增长占比为60.6%;从净利润方面来看,18家正增长,14家负增长,正增长占比为54.5%。同时,也有持续亏损的公司,太平资本、安联资管仍在持续亏损,2023年净亏损额分别为0.11亿元、0.45亿元。

可以看到,保险资管业是一个马太效应极强的行业,作为头部险企旗下的资管公司,国寿资管、平安资管、泰康资管等凭借股东优势拥有巨大的资产管理规模,也带来了远超同业的营收和利润,无论是营收还是净利润均霸榜前三名。从数据来看,这三家公司2023年合计营业收入146.35亿元,占比40.4%,合计盈利76.6亿元,占比49.28%,均近乎占据行业的半壁江山。 同时,这些头部保险资管公司依靠资金实力雄厚的股东资源,以及行业必备的稳健投资风格和相对长期的资产配置策略,在大资管市场占据一席之地,甚至名列前茅。例如,国寿资管2023年在国际知名机构IPE发布的年度全球资管机构排名中,由此前的38名前进7位上升至第31名。数据显示,该公司2023年合并管理资产规模5.37万亿元,同比增长12%,第三方业务规模达7200亿元,同比增长28%。 也是因此,在其股东中邮人寿的“带飞”下,2023年获批新开业的中邮资管,能自称 “是国内规模领先的保险资管公司”。从业绩来看,中邮资管2023年10月27日正式开业,到年底约两月时间实现了营收0.81亿元、净利润0.19亿元。 这与保险资管的业务模式有关,在险资规模逐年增长之下,主要依靠管理资产规模的增长实现管理费收入的保险资管业实现了增长。 值得注意的是,除开这些最受人关注的头部公司,其实也有诸多中小公司表现亮眼,比如,2023年有4家机构以倍增的惊人增长实现盈利翻倍,它们均为中小保险资管公司,分别是永诚资产、长城财富资管、中再资产、国华兴益资管。他们除开基数较小增长更为明显这一原因外,其实也在策略上有所聚焦,做到真正发挥自己的优势和能力。 02 不能仅靠“爹”:中小公司加速竞逐第三方业务,要有系统外资金更要多元业务 上文提到的盈利翻倍的四家公司中,表现最为亮眼的就是永诚资产,其2023年营收为2.17亿元,同比增长141.11%,净利润为1.16亿元,同比增长286.67%。这惊人的增速当然与其基数较小有关,但从其具体的经营思路也可以看到,其有在深入思考当前大资管时代中小资管公司的发展之路,也可以看到以它为代表的中小保险资管公司在加速拓展更考验业务能力的第三方业务。 在资管新规实施、利率中枢下降和经济结构转型之下,保险资管发展挑战来袭,在永诚资产副总经理(主持工作)曹志强看来,此时更要大力发展第三方业务,但由于在市场化机制建设和品牌建设上落后于其他资管力量,因此更要明确战略精准发力。而永诚资产的发展就是“以第三方业务特色化、产品化和市场化继续作为自己核心发展战略”。据曹志强透露,永诚资产从服务中小保险公司为核心发力第三方业务,目前已与业内外近百家以保险公司为主的金融机构及工商企业开展了业务合作。 除开发力同业,永诚资产另一思路是挖掘本地需求,积极开拓在甬市场化业务。例如,以资产托管业务为纽带与宁波金融机构深度合作,服务“引资入甬”推进会等论坛,在服务属基础设施建设中开拓财务顾问业务等。 回到整个行业来看,其实发力第三方业务已算得上共识,是保险资管行业未来重要增长点。据《中国保险资产管理业发展报告(2023)》显示,截至2022年末,32家保险资产管理公司管理的资金总规模为24.52万亿元,其中保险资金占比达到80.39%(其中系统内保险资金90.85%,第三方保险资金9.15%),业外资金占比19.61%;业外资金主要由银行资金、基本养老金、企业年金、职业年金和其他资金构成。随着资金管理水平的稳步提升,险资着力开拓第三方资管业务,近三年系统内资金来源占比有所下降,业外资金来源占比持续上升,其中,银行资金规模增长显著,占比达到77.75%。 除开资金来源多元化,业务多元化也正是保险资管公司的努力方向。保险资管公司主要业务分为投行业务和资产管理业务两大板块,前者包括债权投资计划、股权投资计划、资产支持计划和保险私募基金,后者包括保险资产管理计划、企业年金业务、养老保障、公募业务、第三方资产管理业务和投连险管理。 “慧保天下”统计了保险资管公司年度报告中披露的资产管理费收入,可以看到,已有越来越多的公司资管费营收占比在降低,目前已有9家低于80%,最低是国寿旗下的另类投资平台国寿投资为41.43%。这侧面证明了行业正在降低对资产管理业务的单一性依赖,努力拓展其他业务收入。 此外,从反例来看,平安资管这一前三名中唯一负增长的公司,其2023年管理费收入其实降幅仅有2.59%(8677万元),更为重要的就是来自于其他业务收入和其他收益分别减少了1.16亿元、5093万元。

03 国家发展战略也是头部保险资管下注方向,从政策机遇中寻找“长期投资密码” 在当前利率中枢下行、权益市场波动、优质非标资产减少的大背景下,保险资管业同样面临着发展新挑战。金融监管总局资管机构监管司副司长蒋则沈认为解决之道是要“把思想和行动统一到中央金融工作会议和中央经济工作会议精神和任务部署上来”。 在保险资管改革发展20周年的座谈会上,蒋则沈给出未来四大发展方向,其中有两条与业务有关: 一是始终坚持高质量服务实体经济,主动思考如何发挥长期资金、稳定资金优势,与实体经济转型战略深度绑定,做好科技金融、绿色金融、普惠金融、养老金融、数字金融五篇大文章; 二是不断提升长期投资、稳健投资和价值投资能力,持续完善全链条投资管理能力,发挥好长期资本和耐心资本转化作用; 三是积极探索与市场中其他资管机构协同发展,立足各自功能特点,形成有机协作、优势互补、融合发展的竞争合作格局; 四是切实提升合规意识,坚守风险底线,做遵纪守法、合规经营的表率。严格内部管控,在流程上形成有机制衡,强化对员工的合规意识和合规文化的培训培育,坚持取利于义,不靠打“擦边球”、踩“灰色地带”牟利。 而从公开信息可以看到,头部保险资管公司们对此更为积极,例如,近期中国人寿近期发行了保险行业首支“银发产业”主题的人民币股权基金,总规模100亿元、首期规模50亿元。其实,这不仅是是央国企提高政治站位,在经济重点领域发挥骨干作用,从另一个角度来看,这也是这些公司以“真金白银”在向未来的发展下注。 作为国内最大的保险资管公司,国寿资管在2023年合并管理资产规模突破5.37万亿元,其中,服务实体经济投资规模超3.3万亿元。而未来,相关投资规模只会继续增长。在国寿资管2024年度工作会上,中国人寿集团党委副书记、总裁蔡希良提出“坚定不移走好中国特色金融发展之路,主动融入发展大局,着力做好科技金融大文章和绿色金融大文章”,以及“把握稳增长政策机遇,加快战略性投资布局”。国寿资管副总裁(主持工作)于泳也曾明确表示,“保险资产管理机构要更加注重从国家战略部署中寻找‘长期投资密码’”。 而业内首家保险资管公司人保资产已经开始从中慢慢收获果实,2021年,人保资产成功发起设立“先进制造产业基金股权投资计划”,募集不超过10.20亿元,用于认购先进制造产业投资基金二期的份额,将保险资金投向先进制造产业,其中就包括目前的多家行业龙头企业,例如打破我国高端医学影像设备长期被外企垄断局面的联影医疗,其于2022年成功上市,还在2023年延续双20%的增长,营收突破百亿。 2024年初,泰康保险集团董事长兼首席执行官陈东升也曾公开表示,“泰康有三万三千亿的资产要投资,过去我们投资在房地产、城投,金融、消费,今天要换四个赛道:双碳、科技、大健康、消费”,紧跟国家战略。 正如太保资产董事长于业明总结,“保险资管产品发行领域也覆盖交通、能源、市政、环保、水务等诸多领域。京沪高铁、南水北调、西气东输这些国家重大项目中都有保险资金的身影。”可以确定,在未来金融五篇大文章的发展下,力图实现穿越经济周期、短期低波、长期绝对收益的投资目标的保险资管业也有着更多发展机会。  海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:李琳琳 上海紫彤投资管理有限公司 |