热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

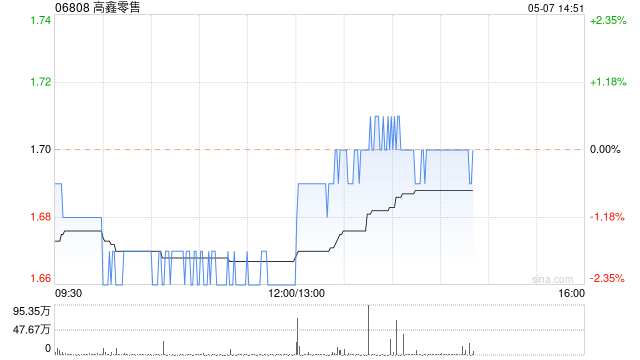

中金发布研究报告称,维持高鑫零售(06808)“跑赢行业”评级,2025财年净利润预测不变,引入2026财年净利润预测3.8亿元,目标价2.3港元。公司公布2024财年(截至3月31日)业绩:收入725.7亿元,同降13.3%;归母净亏损16.1亿元(上年净利润0.8亿元),符合业绩预告及市场预期。若剔除减值损失,实现经营利润3.4亿元,经营利润率0.5%。 中金主要观点如下: 1、同店有所承压,线上B2C及会员店业务表现较优。 分业态看,1)商品销售收入694.3亿元,同降13.8%,主因关闭尾部门店、收缩保供业务,以及囤货需求消退使平均客单下滑。公司核心业务同店下滑6.6%,其中分渠道看,线下业务、线上B2C业务均受客单下滑的拖累,但线上B2C的客流增长幅度好于线下,最终线上B2C业务实现低位数增长,线下营收同比高单位数下滑。2)租金收入31.2亿元,同比基本持平,空铺率维持于3-4%。3)新收入来源会员费实现营收0.16亿元,财年内累计付费会员人数接近14万人,会员总数已接近24万人。展店方面,FY24大卖场门店数净减少14家至472家,中超净增加20家达32家,新增3家M会员店。 2、毛利率稳中有增,同店下滑及计提减值拖累利润表现。 FY24毛利率同增0.1ppt至24.7%。公司积极推动降本控费措施,人事等开支降低,但受到同店下滑的拖累,费用端仍有所承压,销售、管理费用率分别同增2.9ppt/0.3ppt至25.1%/3.1%。此外,由于闭店及商誉减值带来的应计减值损失合计13.5亿元。综合影响下,归母净利率同降2.8ppt至-1.4%。 3、策略转型初见成效,关注盈利能力修复及新业态拓展。 1)经营策略调整:本次业绩会,新任CEO介绍公司策略更新,目前团队强调回归零售本质,以扭亏为第一目标。具体而言,公司计划增加中低价格带产品,重塑价格核心竞争力,同时管理层计划增强对一线门店经营的审视,以顾客视角提升精细化管理水平,进而通过来客数回升提振同店表现,优化经营杠杆及利润率。据公司业绩会介绍,新财年以来(4月至今)同店同比增速转正,其中5月增速约6%,4月净利表现超公司预期; 2)新业态拓展:M会员店持续拓展及打磨盈利模型,扬州首店续卡率、现金流有较好表现,FY25计划新开4家门店;中超业态部分成熟门店已实现盈利,4月中超业态实现正向现金流。持续关注公司同店修复、盈利能力改善及新业态拓展成效。 风险:行业竞争加剧;线上业务增长不及预期;会员店等新业务拓展不及预期 股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>>

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:史丽君 上海紫彤投资管理有限公司 |